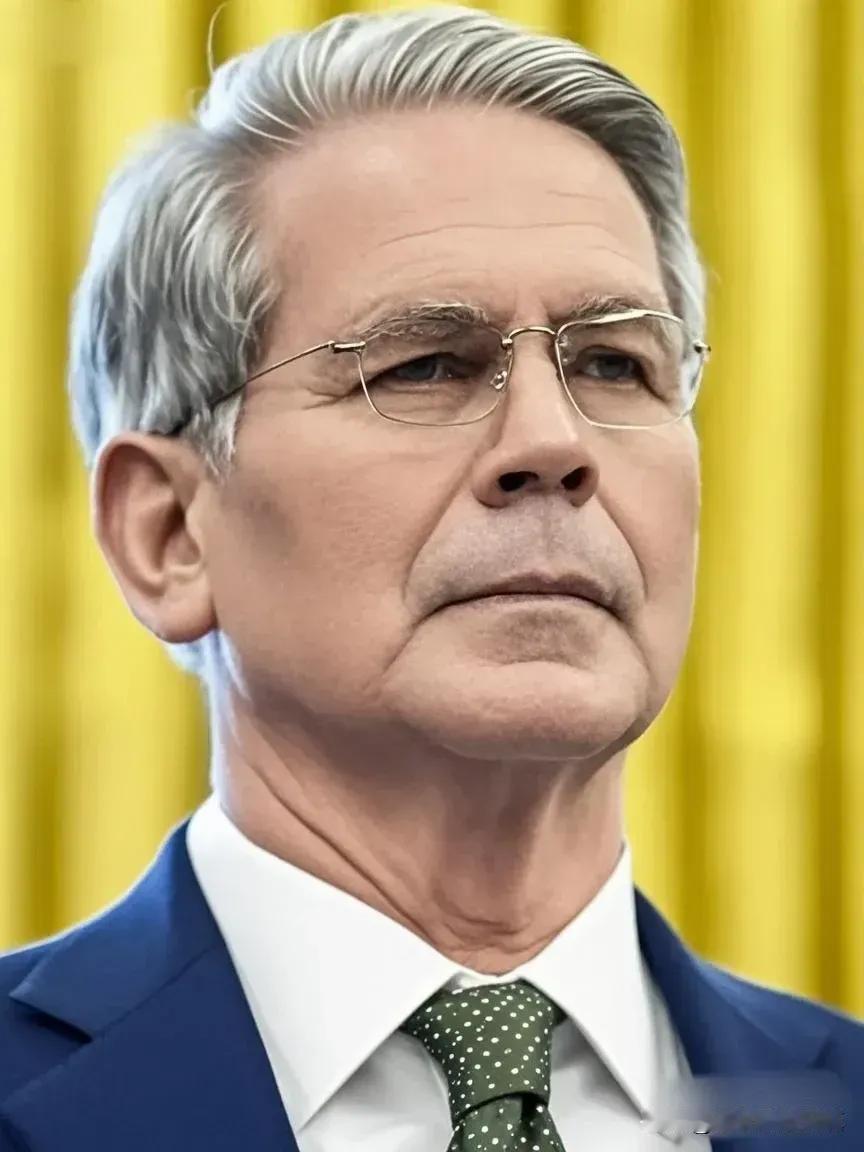

就在刚刚美国财长贝森特宣布了8月11消息,贝森特公开下任美联储主席遴

就在刚刚美国财长贝森特宣布了8月11消息,贝森特公开下任美联储主席遴选条件。能够审视整个组织,并专注于前瞻性思维,而不是依赖历史数据。奇怪了,美联储的事什么时候轮到财政部管了,贝森特的发言是不是有点越权了?有意思的是,贝森特还提到:当前的美联储的使命,包含了太多货币政策以外的事务,新的美联储主席需要重新界定美联储的职能边界。当财政部长站出来谈论美联储主席的遴选标准时,似乎有点让人摸不着头脑。按理说,美联储是美国独立的中央银行,尽管政府部门会有所影响,但它的运作和决策通常是与财政部保持一定的距离。现在,贝森特提出的要求显然将美联储置于财政部的审视之下,这个举动难免让人感到不安。尤其是他提到的“审视整个组织”这一点,似乎是要美联储从整体上接受财政部的领导和控制。这种言论如果放在平时,可能会被视为对美联储独立性的挑战,但现在却在公开场合被提及,让人不得不怀疑,美国政府是否在有意扩大对美联储的干预,甚至直接影响其未来的决策方向。再来看他提到的“前瞻性思维”。这又是一个值得注意的观点。按照贝森特的说法,未来的美联储主席需要不再依赖历史数据,而是要着眼于未来的变化,这看似很有道理。毕竟,历史数据往往难以应对瞬息万变的经济环境,尤其是在全球化和技术快速发展的背景下。然而,这种前瞻性思维到底能否有效解决眼前的问题,还是个大问号。如果过分强调预测未来而忽视现有数据的分析,是否会导致更多的决策失误?毕竟,历史数据是基于多年来对经济规律的深入研究所得出的,忽视这一点可能会带来不小的风险。此外,贝森特对美联储职能的重新定义也引发了不少讨论。按他的说法,现如今美联储的任务已经远远超出了货币政策的范围,甚至涉及了更多其他事务。这种说法无疑给了我们一个新的视角去审视美联储的角色。从根本上讲,美联储除了负责货币政策外,它的职责似乎已经扩展到了更广泛的经济调控领域,甚至有些人认为它在某些情况下承担了政府的部分经济职能。这也是为什么贝森特认为新主席需要重新界定美联储职能的原因。然而,这一提议也引发了不少反思。美联储在执行货币政策时固然要考虑经济全局,但它的独立性和专业性是否应当受到外界太多干扰?如果将过多的经济职能赋予美联储,可能会模糊其原本专注于货币政策的定位,甚至让其在处理经济问题时受到政治压力的影响。说到底,贝森特的话反映了美国政府对于美联储职能的期待和压力。在这个快速变化的全球经济格局中,财政部显然希望美联储能够调整自己的战略,以更好地适应未来的挑战。然而,挑战与机遇并存,如何平衡独立性与灵活性,成了美联储今后的一个大问题。倘若未来美联储在政策执行上更加注重前瞻性,并结合更加灵活的应对策略,或许能够应对更加复杂的经济局面。但如果过于依赖猜测和预测,可能会陷入盲目决策的困境。各位读者你们怎么看?欢迎在评论区讨论美联储报告美联储议会会议查账美联储美联储加西美国新财长美联储独立之争